加權平均資金成本法(Weighted Average Cost of Capital;WACC)-決定資本還原率及折現率模式之一

-

應用對象

- 資本還原率:有期限還原;折現率

-

模式說明

- 亦稱為加權平均資金還原率法(Overall Capitalization Rate),係將各種不同來源的資金成本,按照各種資金占計畫總資本比例加權平均所得的平均成本。

WACC=W1K1+W2K2+………+WnKn=ΣWiKi

其中

Wi:為占總資本比重 Ki:資金成本(或個別需求報酬率)

- 一般若將資金來源分為自有資金(權益資金)及抵押貸款,則加權平均資金成本(WACC)說明如下:

- 稅前WACC

- 適用於公部門(政府單位)之財務試算,因為就公部門而言,關心的是稅前現金流量,所以僅需考慮稅前之資金成本。

- 稅前WACC=(E/V)×RE+(D/V)×RD

- 稅前WACC

其中

E:自有資金(權益資金)

D:貸款金額

V:總投資額

RE:自有資金報酬率(股東需求報酬率)

RD:貸款報酬率(債權人需求報酬率)

E/V:自有資金比率

D/V:貸款比率

- 稅後WACC

- 適用於私部門之財務試算,因為私部門關心的是稅後現金流量,由於抵押貸款有利息支出可以抵稅,故實際的資金成本會比原始資金成本來的低。

- 稅後WACC=(E/V)×RE+(D/V)×RD×(1-稅率)

- 自有資金報酬率一般可由資本資產定價模型(CAPM)求取之。

- RD(貸款報酬率)之求取方式有兩種不同論點:

- RD取貸款利率:此方式僅反映投資期間的利息,而對於期末應償還的本金則無加以還原,亦即債權人需求報酬僅為借款利息收入。

- RD取年貸款常數(MC):此方式不但可反映投資期間的利息,並且對於期末應償還的本金也將之還原,亦即債權人需求報酬同時考量借款利息及借款金額之時間價值。

稅前WACC=(E/V)×RE+(D/V)×MC

稅後WACC=(E/V)×RE+(D/V)×貸款利率×(1-稅率)+(D/V)×MC-(D/V)×貸款利率

=(E/V)×RE-(D/V)×貸款利率×稅率+(D/V)×MC

【範例】

某不動產投資案,總投資金額為4,000萬,可自銀行貸款2,000萬,貸款年期為30年,貸款方式為固定付款貸款(CPM),其年利率為6%;另2,000 萬為自有資金,股東需求報酬率為10%,營利事業所得稅之稅率為25%,(一)試問此投資案之WACC為多少?(二)若貸款年期從5年至50年,試分析RD取貸款利率與取年貸款常數(MC)所得結果之變化關係。

【解】:

(一)試算貸款年期為30年之WACC

RD取貸款利率時

稅後WACC=(E/V)×RE+(D/V)×RD×(1-稅率)

=(2,000/4,000)×10%+(2,000/4,000)×6%×(1-17%)=7.49%

RD取年貸款常數(MC):

貸款報酬率=年貸款常數(MC)=MC(6%,30)=7.26%

稅後WACC=(E/V)×RE-(D/V)×貸款利率×稅率+(D/V)×MC

=(2,000/4,000)×10%+(2,000/4,000)×6%×17%+(2,000/4,000)×7.26%=9.14%

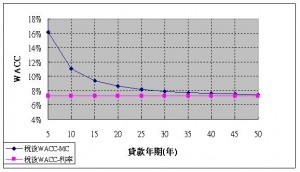

(二)RD取貸款利率與取年貸款常數(MC)之變化關係

由下圖 可得之,貸款年期愈短,兩者之WACC差距愈大;反之,貸款年期愈長,兩者之WACC差距愈小。

版權所有 請勿盜用